وام ازدواج و تسهیلات خرد بهترین راه برای حمایت از تولید و رشد اقتصادی

به گزارش ایسنا، در قانون بودجه سال ۱۴۰۲، بانک مرکزی مکلف شد مطابق با قانون حمایت از خانواده و جوانی جمعیت و قوانین مربوط به ایثارگران، حداقل معادل ۲۰۰ همت از محل سپردههای قرض الحسنه اعم از جاری و پس انداز شبکه بانکی (غیر از بانکهای قرض الحسنه) را به قرض الحسنه ازدواج، فرزندآوری و ودیعه یا خرید یا ساخت مسکن اختصاص دهد.

در قانون بودجه سال ۱۴۰۳ همانند قانون بودجه سال ۱۴۰۲ حداقل ۲۰۰ همت برای تسهیلات ازدواج اختصاص داده شد است. اما در عین حال سقف فردی این تسهیلات به ۳۰۰ میلیون تومان افزایش یافت. این سقف برای زوجهای زیر 25 سال و زوجههای زیر 23 سال حتی به ۳۵۰ میلیون تومان نیز رسید.

متعاقب آن به علت عدم افزایش میزان تسهیلات ازدواج نسبت به سال گذشته در قانون بودجه، این سهم با توجه به افزایش مبلغ تسهیلات اعطایی به متقاضیان در نهایت به افراد کمتری اعطاء میشود. علیرغم این موضوع، متقاضیان بسیاری هستند که هنوز در صف دریافت وام ازدواج مانده و در برخی از موارد حتی نمیتوانند مراحل ثبت نام خود را به علت محدودیت در سایت برخی از بانکها به سرانجام برسانند.

در این رابطه سید محمد نبیزاده، کارشناس اقتصادی در گفتوگو با ایسنا، به ابعاد مختلف اقتصادی – اجتماعی تسهیلات خرد و وام ازدواج اشاره کرد و گفت: در رابطه با موضوع وام ازدواج باید به چند نکته مهم توجه شود؛ وقتی در رابطه با مبلغ وام ازدواج صحبت به میان میآید، این مسئلهای است که مربوط به قانون بودجه است و با همکاری دولت و مجلس مشخص میشود. اما وقتی موضوعی در رابطه با تسهیل در روند اعطای وام ازدواج، صحبت میشود، به عبارتی در رابطه با موضوعات مانند صف وام ازدواج و انتظار در صف ماندن کمتر برای دریافت وام ازدواج، این موضوعی است که در حوزه اختیارات بانک مرکزی است. بنابراین در این حوزه بانک مرکزی باید سیاستهای تسهیل را انجام دهد.

وی ضمن اشاره به سیاست اصلی و هدف بانک مرکزی برای کنترل تورم گفت: بانک مرکزی از ابتدای سال ۱۴۰۰ و همزمان با شروع کار دولت سیزدهم سیاست کنترل مقداری رشد ترازنامه بانکها را با هدف مهار تورم و کنترل نقدینگی اتخاذ کرد.

سیاست تثبیت برای مهار تورم اقدام درستی است

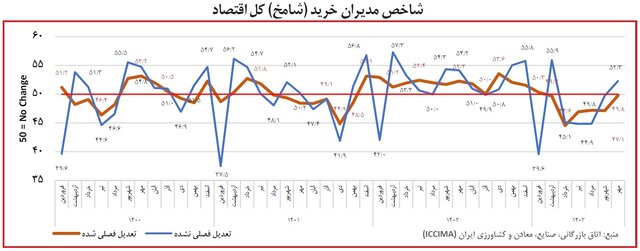

این کارشناس اقتصادی به سیاست تثبیت و مهار تورم از سوی بانک مرکزی اشاره کرد و گفت: اصل این سیاست، یک سیاست درست و مناسب است و اتفاق مثبتی در سیاست گذاری پولی ما بوده است و این سیاست بی شک باید انجام میشد که از نتایج آن کاهش رشد نقدینگی از محدوده ۴۰ درصد به ۲۵ درصد بود که باعث کاهش رشد نقدینگی به میزان ۱۵ واحد درصد شد و در آینده اثرات مطلوب این کاهش حجم رشد نقدینگی را مشاهده میکنیم.

باید به دیگر پیامدهای سیاست کنترل نقدینگی هم توجه شود

نبیزاده ادامه داد: با این حال، همین سیاست مطلوب، یک نقظه ضعف اساسی داشت که بر اساس آن تاکید بانک مرکزی تنها بر روی کمیت اجرای سیاست بود و یا توجه کمتری به کیفیت نقدینگی شده است.

وی افزود: برای مثال بانک مرکزی به صورت ماهانه به سایر بانکها ابلاغ میکند که حجم ترازنامه خود را تا چه میزان افزایش یا کاهش دهند. برای مثال یک بانک میتواند حجم تراز نامه خود را تا سقف ۱۰۰ همت (هزار میلیارد تومان) افزایش دهد. در نهایت بانک باید این ۱۰۰ همت را تقسیم کند. بانک میتواند تسهیلات کلان اعطاء کند، به افراد مرتبط با خود تسهیلات دهد، تعدادی تسهیلات امهالی پرداخت کند و برخی تسهیلات تکلیفی دیگر هست که باید پرداخت شود و در نهایت تسهیلات خرد مصرفی و تجاری میماند که باید آنها را نیز بپردازد.

این کارشناس اقتصادی خاطر نشان کرد: با این حال بانکها به دلیل اینکه در طول زمان یک ارتباط بلند مدت میان شرکتها و بانک شکل گرفته است، ترجیحا تسهیلات کلان را پرداخت میکنند. در این شرایط اگر شرکتی زیر مجموعه شبکه بانکی وجود داشته باشد، بی شک انگیزه بانکها برای پرداخت تسهیلات به آنها بیشتر میشود. در نتیجه آخرین گروه و بخشی که میخواهد تسهیلات دریافت کند، گروه مربوط به تسهیلات خرد است که در واقع حجم کمی از تسهیلات برای این گروه باقی میماند.

نبیزاده به سبد تسهیلات دهی بانکها و سهم تسهیلات خرد اشاره کرد و گفت: با بررسی سبد تسهیلات دهی، در سالهای ۱۴۰۰ تا ۱۴۰۲ متوجه افزایش سهم سبد تسهیلات کلان هستیم، در حالی که سهم تسهیلات خرد مانند تسهیلات ازدواج، خانواده و تسهیلات خورد تجاری در سبد تسهیلات افزایش چندانی نداشته است. امروز ما شاهد کارگاههای کوچک صنعتیای هستیم که اصلا نتوانستهاند تسهیلات دریافت کنند.

بانک مرکزی باید سبد مشخصی برای تسهیلات خرد در نظر بگیرد

وی افزود: پس به نظر میرسد کاری که بانک مرکزی میتواند و باید انجام دهد این است که در این رابطه سبد مشخصی را برای تسهیلات خرد به ویژه در مقوله وام ازدواج در نظر بگیرد. برای مثال زمانی که بانک مرکزی در رابطه با میزان ترازنامه بانکها در هر ماه دستورالعملی صادر میکند، بانکها را ملزم کند که درصد خاصی را به وام ازدواج تخصیص دهد.

این کارشناس اقتصادی اظهار کرد: ما در دهه ۹۰ وقتی روندهای اقتصادی را مشاهده کردیم، متوجه شدیم که تقاضای مصرفی مردم به شدت کاهش یافته است. این تقاضای مصرفی مردم که کاهش یافته است، خود عاملی برای کاهش خرید و درنهایت کاهش عرضه و تولید در اقتصاد است و زمانی که تولید و عرضه کاهش داشته باشد، تورم افزایش پیدا میکند. برای مثال در صنعت لوازم خانگی باید تقاضای خرید وجود داشته باشد که تولیدکننده هم با توجه به آن تقاضا تولید خود را افزایش دهد و زمانی که تسهیلات خرد به ویژه تسهیلات ازدواج ارائه میشود، قدرت خرید و همچنین تقاضا برای خرید تولیدات افزایش پیدا میکند.

تسهیلات ازدواج بهترین محل برای حمایت از تولید است

نبی زاده گفت: در حال حاضر تولیدکنندکان میگوید تولید ما به خاطر کاهش تقاضا، کمتر از روال سابق شده است. بنابراین ما باید این تقاضا را ایجاد کنیم و چه محلی برای ایجاد تقاضا را میتوان بهتر از تسهیلات ازدواج پیدا کرد. به عبارتی تسهیلات خرد ازدواج بهترین محل برای کمک به تولید داخلی و ایجاد تقاضای خرید است و این موضوع خود مبنای علمی و اقتصادی دارد که در نظریات اقتصادی «کینز» به خوبی تشریح و مطرح شده است.

باید تقاضای خرید ایجاد کرد

وی افزود: وقتی تقاضای نا مکفی وجود دارد، باید افزایش تقاضا ایجاد شود، و چه بهتر از تسهیلات ازدواج که سیاست قطعی و روشن جمهوری اسلامی هم بر مبنای افزایش ازدواج و افزایش است. برای مثال یکی از عوامل مهم رشد و توسعه اقتصادی، رشد جمعیت است که احساس میشود در حال جا ماندن از این موضوع هستیم. در سیاستهای کشورهای دنیا برای افزایش ازدواج و سیاست فرزند آوری، ببنید که چه تسهیلات و برنامههایی در راستای ازدواج و فرزندآوری ارائه میشود.

این کارشناس اقتصادی تاکید کرد: حال از طرفی بانک مرکزی قصد دارد تورم را کنترل کند و در راستای کاهش نقدینگی گام بر میدارد، در اصل این کار اشتباهی نیست. اما بجای اینکه تسهیلات ازدواج کاهش پیدا کند، تنظیم گردی شود تا بانکها، دیگر تسهیلات خود را کاهش دهند، پیگیر مطالبات و تسهیلات امهالی خود باشند، داراییهای ثابت خود را بفروشند تا حجم ترازنامهشان بزرگ نشود.

بانک مرکزی باید به فضای تخصیص تسهیلات وارد شود

نبیزاده افزود: اخیرا یک شرکت بزرگ تولیدی در پایان سال مالی حدود ۴۰ همت مانده تسهیلات داشت، سوال بود که چرا این شرکت وام سرمایه در گردش گرفته است در صورتی که اصلا نیازی به آن نداشت، در نهایت متوجه شدیم که این شرکت تسهیلات دریافت کرده تا سود تقسیم کند. و نکته این است که یک شرکت بزرگ میتواند تسهیلات کلان دریافت کند تا سود تقسیم کند، شرکت دیگری برای افزایش موجودی انبار خود تسهیلات دریافت میکند و این در حالی است که بسیاری از خانورها و جوانان نمیتوانند تسهیلات ازدواج و مربوط به خانوار دریافت کنند. بنابراین باید در اینجا بانک مرکزی به فضای تخصیص تسهیلات وارد شود.

افزایش جمعیت یکی از مولفههای رشد اقتصادی است

وی خاطر نشان کرد: همانطور هم که در بالا اشاره شد، ما به لحاط اقتصادی نیازمند رشد جمعیت هستیم تا بتوانیم رشد اقتصادی مورد نظر را رقم بزنیم. به عبارت دیگر یکی از مولفههای مهم رشد اقتصادی برخورداری از جمعیت کافی و مناسب برای تحقق این رشد اقتصادی است.

تسهیلات ازدواج باعث کاهش پدیده درون زایی سیاسی میشود

این کارشناسی پولی بانکی افزود: بی شک اگر بانک مرکزی، تخصیص تسهیلات را تنظیمگری نکند، در نهایت این موضوع، یک مشکل برای خود بانک مرکزی ایجاد میکند. یعنی تسهیلات خرد مثل تسهیلات ازدواج، فرزند آوری و تسهیلات تجاری مورد نیاز مردم برای خرید محدود میشود، که باعث به وجود آمدن یک فشار اجتماعی میشود و در نهایت کل سیاست را از بین برده و برچیده میشود که به پدیده «درون زایی سیاسی» معروف است. یعنی در سیاست اقتصادی باید به طوری عمل شود که نارضایتیهای اجتماعی در این حوزه مدیریت شود و بی شک تقویت تسهیلات ازدواج میتواند پدیده درون زایی سیاسی را نیز بهبود ببخشد.

افزایش مبلغ وام ازدواج به باعث طولانیتر شدن روند دریافت این تسهیلات شد

نبیزاده با اشاره به وجود اختلال در سایتهای بانکی برای ثبت نام وام ازدواج و معطل ماندن چند ماهه برخی از متقاضیان که باعث طولانی شدن صف دریافت وام ازدواج شده گفت: بانک مرکزی به جای اینکه آمار وام ازدواج را از روی سایت بردارد که متعاقب آن نیز کارشناسان و پژوهشگران متوجه نشوند که سقف وام ازدواج چه میزان است، در عمل مشکل را برطرف سازد؛ چراکه با حذف کردن آمار از روی سایت اتفاقی رخ نمیدهد. ما باید تلاش کنیم مسائل را حل کنیم. با این حال باید یادآور شد که یکی از عواملی که باعث طولانی شدن صف وام ازدواج شده، افزایش مبلغ وام ازدواج است. اما در نهایت بانک مرکزی نیز باید این بخش را تسهیل کند.

قدرت خرید و رشد تولید در یک راستا هستند

وی گفت: اصل قضیه نیز در این جاست که سیاست بانک مرکزی نیز همین موضوع است که تورم را کنترل کند تا هم مصرف کننده قدرت خرید و توان خرید داشته باشد و هم تولید کننده بتواند به تولید خود ادامه دهد و رشد اقتصادی دوام داشته باشد. بنابراین روشن است که رشد تولید در گرو افزایش قدرت خرید مصرفی جامعه است و این دو متغیر هم راستا و در یک راستا هستند.

بانک مرکزی باید تخصیص تسهیلات را مدیریت کند

این کارشناس حوزه پولی-بانکی ادامه داد: اما به نظر میرسد با هدف کنترل نقدینگی، بانک مرکزی تسهیلات خرد را محدود کرده است تا نقدینگی رشد نکند. اما حالا که بانک مرکزی گام اول را برداشته، باید گام دوم را نیز بردارد و گام دوم این است که حالا که تسهیلات ارائه میشود باید بانک مرکزی نظارت کند که این تسهیلات به چه کسانی، کجا و چگونه اعطاء شده و در صورت عدم لزوم، جلوی اعطای تسهیلات غیر ضروری گرفته شود تا بانکها بتوانند تسهیلات خرد را که اتفاقا برای جامعه و قدرت خرید مردم و همچنین تقاضا برای تولید و رشد اقتصادی مفید و مناسب است، بهتر از گذشته ارائه دهد.

باید شرایط اقتصادی برای ازدواج تسهیل شود تا به رشد اقتصادی برسیم

نبیزاده در پایان به رابطه میان سیاست افزایش جمعیت اشاره کرد و گفت: تشویق برای امر ازدواج یکی از عوامل مهم و اثر گذار برای تحقق سیاست افزایش جمعیت در کشور است. بنابراین باید شرایط ازدواج برای جوانان و زوجها بهتر از گذشته فراهم شود. اگر تسهیلات را به یک زوج جوان و مصرف کننده ارائه دهند، این تسهیلات تبدیل به تقاضا برای خرید در بازار میشود و در شرایط فعلی بازار و اقتصاد به هر میزانی که تقاضای برای خرید افزایش پیدا کند، میزان تولید نیز افزایش مییابد که در نهایت رشد اقتصادی را نیز به همراه دارد.

انتهای پیام

این خبر را در تهران ورزشی دنبال کنید

منبع ایسنا